- 元宇宙:本站分享元宇宙相關資訊,資訊僅代表作者觀點與平臺立場無關,僅供參考.

作者:CharlesEdwards,宏觀對沖基金CaprioleInvestments創(chuàng)始人;編譯:金色財經(jīng)

財庫公司的時代已經(jīng)來臨。如今,全球已有超過150家上市公司宣布自己為Bitcoin財庫公司,并正不惜一切手段籌集資本,唯一目的就是購買更多Bitcoin。

它們平均每天從市場中掃貨3億美元的Bitcoin。其速度之快,以至于Bitcoin財庫公司現(xiàn)已持有Bitcoin總供應量的5%(價值1110億美元)。

而且不僅是Bitcoin,這股風潮也蔓延到了Ethereum(持有供應量的3.4%)以及一大批其他山寨幣,如Ethena(ENA)和Tensor(TAO)。我們是如何走到這一步的?為什么每月都有數(shù)十家公司全倉押注Bitcoin?財庫公司的時代能走多遠?

圖表:Bitcoin財庫公司持有5%的供應量

邁克爾·賽勒的科技公司自互聯(lián)網(wǎng)泡沫破滅后一直萎靡不振,卻因他對Bitcoin的高信念觀點、機智的見解以及將復雜議題分解、并以易于消化的小塊方式描述Bitcoin價值主張的驚人能力,在Bitcoin生態(tài)系統(tǒng)中一舉成為明星。他成為了Bitcoin的代言人。他的一些著名言論包括:“勞拉,它會永遠上漲。”(2021年)和“你現(xiàn)在坐在幾把椅子上?你全倉椅子了嗎?”(2023年),以此論證他對Bitcoin的信念以及無需多樣化的理由。到了2025年,賽勒已成為一個meme。他每天在X.com上發(fā)布由AI生成的、跨越所有時空和歷史的個人圖片。他甚至把自己描繪成一位漂浮的僧侶。

邁克爾·賽勒在社交媒體上的meme形象

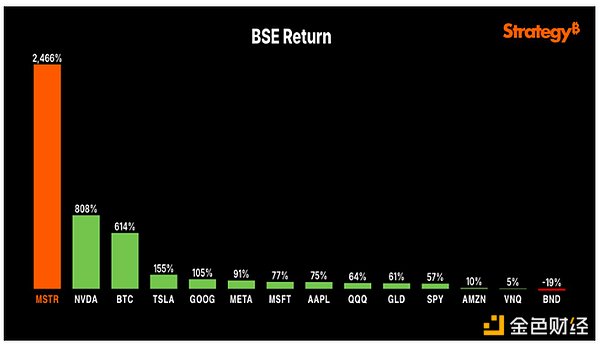

自2020年采用Bitcoin以來,Microstrategy的表現(xiàn)超過了標準普爾500指數(shù)和所有“Magnificent7”。來源:X.com

鑒于Strategy的巨大成功,以及賽勒的聲名鵲起,許多模仿者涌入這一領域也就不足為奇了。

Strategy是成功的故事和動機。但一系列其他事件將Bitcoin財庫公司推到了中心舞臺,并推動了它們的迅速崛起,有兩個具體因素不容忽視:(1)全球流動性上升和(2)重大的政策和監(jiān)管推動因素。1、全球流動性上升

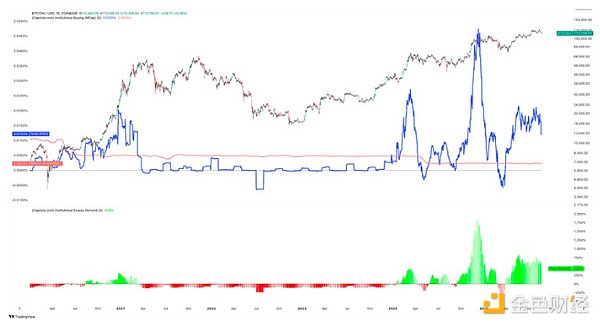

當凈流動性(NetLiquidity)為正時,Bitcoin會上漲。Capriole的凈流動性通過全球廣義M3貨幣供應量的同比增長減去資本成本(10年期利率)來衡量全球市場何時處于流動性擴張還是收縮。簡而言之;當更多的資金被注入系統(tǒng),并且其速度超過了債務資本的成本時,市場參與者傾向于將這些法幣注入股票、Bitcoin、黃金和房地產(chǎn)等資產(chǎn)。Bitcoin歷史上所有的熊市都發(fā)生在這個指標下降期間,而所有深度熊市的最低點都發(fā)生在這個指標小于零(紅色)的時候。Bitcoin歷史上所有指數(shù)級的價格升值都發(fā)生在凈流動性擴張階段(綠色)。

在經(jīng)過幾年大部分時間處于紅色區(qū)域后,凈流動性在2024年中期進入增長,并在2025年第一季度再次以更高的速度增長。貨幣供應量的這種凈增長是Bitcoin的火力,它正好在Bitcoin財庫公司模式開始起飛之前開始。

如今,主要由財庫公司驅動的機構正在購買每日BitcoinMining供應量的400%。來源:CaprioleInvestments紙牌屋(脆弱的體系)

如今,主要由財庫公司驅動的機構正在購買每日BitcoinMining供應量的400%。來源:CaprioleInvestments紙牌屋(脆弱的體系)

財庫公司最明顯的風險是通過過度使用債務而導致的過度杠桿。Bitcoin以其歷史上巨大的波動性和每3-4年出現(xiàn)80%的暴跌而聞名。雖然我們預計Bitcoin的波動性在未來幾年會繼續(xù)降低(正如迄今為止每年那樣),但財庫公司必須構建債務和抵押品要求,以為最壞的情況做好準備。

即使只有相對較小部分的財庫公司過度杠桿化,也會使整個資產(chǎn)類別面臨風險。例如,想象一下,只有5-10%的財庫公司為了通過向投資者提供更激進的Bitcoin收益率來競爭而過度杠桿化。我們稱這個群體為“賭徒”(TheGamblers)。如果這些“賭徒”在Bitcoin下跌40-50%時被要求清算他們的貸款,他們將被迫出售Bitcoin以償還債務,這將進一步壓低Bitcoin價格,隨后引發(fā)其股票的進一步拋售和Bitcoin的進一步賣出。這就是財庫公司飛輪效應的反向作用。其結果在加密領域通常被稱為“清算瀑布”(liquidationcascade)(我們在這些年的期貨市場中見過很多次)。在這種場景下,雖然大多數(shù)財庫公司在技術上可能安全,不會清算,但投資者的逃離可能會扼殺整個財庫公司生態(tài)系統(tǒng)多年。正是出于這個原因,Capriole已將債務數(shù)據(jù)和倍數(shù)集成到我們的圖表中,并正在積極監(jiān)控這一風險。2、沉默的殺手:mNAV壓縮

第二個關鍵風險在于溢價與資產(chǎn)凈值(premium-to-NAV)的動態(tài)關系。這種風險更隱蔽,但同樣重要。

最受歡迎的財庫公司指標是“mNAV”(市值與Bitcoin持有價值比),它代表公司市值與其持有的Bitcoin價值之比。當一家財庫公司的交易價格高于其Bitcoin持有價值(mNAV>1)時,發(fā)行新股是Bitcoin增值的(Bitcoinaccretive),公司可以發(fā)行股票并為投資者增加每股Bitcoin含量。雙贏。但如果mNAV溢價蒸發(fā),股票價格跌破NAV(mNAV<1),問題就會出現(xiàn)。現(xiàn)在,發(fā)行股票是稀釋性的,會破壞價值,這阻礙了融資。處于這種地位的公司可能會(受到內(nèi)部治理、激進股東或市場力量的)壓力,清算數(shù)字資產(chǎn)持倉以回購折價股票,希望創(chuàng)造正的“Bitcoin收益率”并推動mNAV回升。但這種策略會縮小財庫規(guī)模并扼殺投資者信心。財庫公司的拋售也會隨之打壓加密市場,產(chǎn)生上述負面的反向飛輪效應。本質上,維持高于NAV的估值至關重要;一旦敘事破裂,mNAV崩潰,這些公司就失去了擴張的主要機制——而它們長期的收縮將同步地收縮整個數(shù)字資產(chǎn)市場。

mNAV下跌的原因有很多。原因可能僅僅是資本市場衰竭;太多的Bitcoin財庫公司股票供應來滿足太少的機構需求。正如NYDIG指出的:“這些溢價必須持續(xù)存在沒有根本原因。這種‘交易’讓我們想起了‘GBTC套利’,它最后爆炸并拖垮幾乎整個加密行業(yè)的交易。我們的直覺是,這些相對于NAV的溢價似乎與價格正相關。如果加密資產(chǎn)經(jīng)歷價格修正,我們猜測這些溢價也會崩潰。”

交易價格低于NAV(mNAV<1)的財庫公司百分比

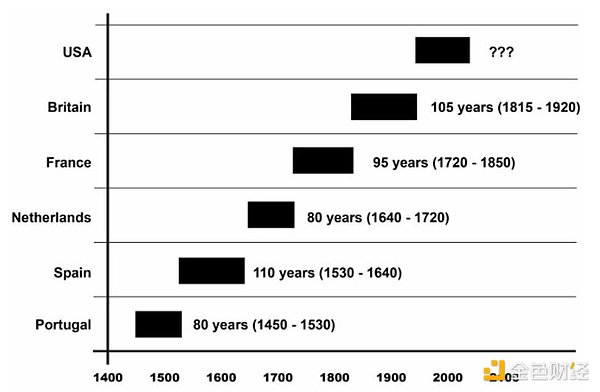

儲備貨幣地位的平均長度是94年。美元已經(jīng)“年事已高”。來源:Dalio(橋水基金)

在一個數(shù)字化的、人工智能驅動的世界里,Bitcoin會成為下一個世界儲備資產(chǎn)的競爭者嗎?這是一個我們都需要回答的哲學答案。我知道我的賭注押在哪里。

道路將是波折的,但如果Bitcoin成功,世界上每家公司總有一天都會成為Bitcoin財庫公司,無論他們是否這樣稱呼自己。

免責聲明:Bitcoin財庫公司的崛起與風險文章轉發(fā)自互聯(lián)網(wǎng),版權歸其所有。

文章內(nèi)容不代表本站立場和任何投資暗示。加密貨幣市場極其波動,風險很高,可能不適合所有投資者。在投資加密貨幣之前,請確保自己充分了解市場和投資的風險,并考慮自己的財務狀況和風險承受能力。此外,請遵循您所在國家的法律法規(guī),以及遵守交易所和錢包提供商的規(guī)定。對于任何因使用加密貨幣所造成的投資損失或其他損失,本站不承擔任何責任。

Copyright © 2021.Company 元宇宙YITB.COM All rights reserved.元宇宙YITB.COM